1. בחיים של תאגיד יש עליות ומורדות. יש משברים קשים מאוד שעלולים להביא את החברה לסוף דרכה או לחיפוש דרכה עם משקיעים אחרים, לאחר שהגיעה לחדלות פירעון ולכינוס נכסים. יש משברים קשים פחות, שאפשר לצאת מהם, תלוי, כמובן בשוק שבו פועלת החברה, במוצריה ובמחיריהם, במצבת החובות וביכולת ההתייעלות שלה. חברות נקלעות למשברים בגלל סיבות פנימיות או בגלל סיבות חיצוניות או בגלל שתי הסיבות יחדיו.

קורונה, למשל, היא משבר חיצוני, שערער עסקים רבים, שזקוקים עתה למרווח של נשימה - בין אם בדחיית תשלומים, בגלגול הלוואות ובין אם בהלוואות חדשות. ובקיצור רה־ארגון של החובות. מינוף, כלומר אשראי, הוא כמובן לא מילה גסה בעסקים, אבל חובות צריך לשרת, צריך להחזיר, ולכן מינוף חייב להיות מידתי. אם יש לך נכסים טובים שמשרתים חובות אין בעיה; אבל כשקופצים מעל הפופיק וקונים נכסים מקרטעים, כשלא מסוגלים לשרת את החובות - הבעיות יצוצו מתישהו.

2. בשבועות האחרונים מתנהל קמפיין די אגרסיבי - שעובר וחוצה כמה כלי תקשורת שמתמחים בקמפיינים אלימים - נגד קבוצת דלק ובעל השליטה בה יצחק תשובה, אחד מבעלי המניות בקשת (ערוץ 12), המחזיק כ־60% ממניות קבוצת דלק. החברה עברה שינוי בתמהיל ההשקעות שלה בשנים האחרונות והתמקדה בתחום האנרגיה.

אחרי ההצלחה בהשקעות במאגרי הגז "תמר" ו"לווייתן", דלק רכשה חברות אנרגיות בחו"ל כדי להתרחב בתחום שהיא הייתה מעוניינת להתמקד בו. בחוכמה שבדיעבד, המיקוד הזה היה בעוכריה עם בוא הקורונה. הביקושים לאנרגיה נחלשו באופן טבעי (נסיעות, עסקים ועוד), וכשהביקושים נחלשים באופן כה חד, הכלכלה כמובן עובדת ומחירי המוצרים צונחים, ובמקרה הזה, אלו מחירי הנפט שצנחו.

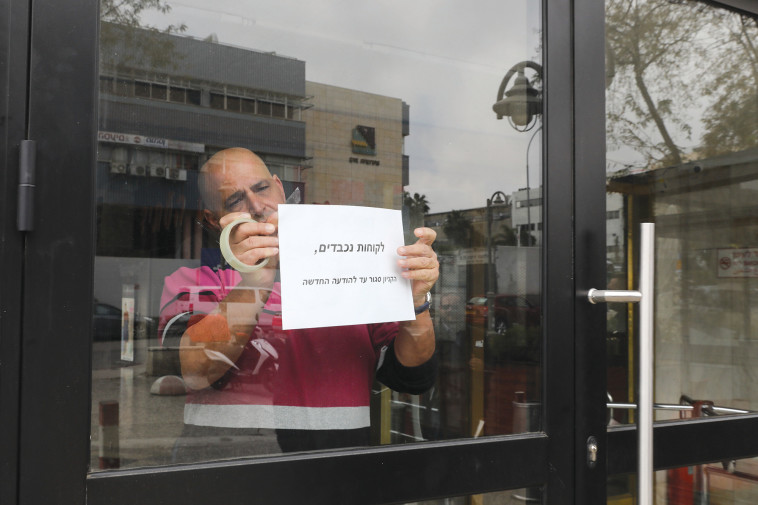

ירידת המחירים בשוק האנרגיה השפיעה בו־זמנית ובאופן טבעי גם על מחירי מניות קבוצת דלק (ירידה חדה), על תשואות האג"ח שלה (עלייה חדה) וכמובן על דירוגי האג"ח שלה (ירידה) ומצב הביטחונות (ירידה). ירידה דרמטית בתשואות האג"ח מתורגמת במהירות לחששות מאי־יכולת לשרת את החוב. הבנקים ביקשו לחזק ביטחונות, ולבעלי איגרות החוב קמה עילה לפירעון מיידי. או אז ריחו של הביטוי "פשיטת רגל" החל להתפשט באוויר ואיתו קמפיין "קחו לתשובה את החברה", כי זה "הכסף שלנו" כי הרי אסור לתת לפושט רגל שומט חובות להמשיך לנהל חברה שגייסה מיליארדים מאותו "כסף שלנו", שלא לומר "החסכונות שלנו".

לקבוצת דלק יש חובות של כ־6 מיליארד שקל באג"ח לא מובטחות וכ־1.7 מיליארד שקל בחובות לבנקים בישראל ובחו"ל. מנגד יש לה כמה נכסים טובים. הביקורת על תשובה, כמי שלוקח סיכונים מופרזים במינופים גבוהים, הציפה את העיתונות הכלכלית שתבעה את ראשו.

את הקמפיין מנהלים בעיקר שני כלי תקשורת, שבאופן אבסורדי שמטו בעצמם לבנקים חובות בהיקפים לא ממש זניחים. אליהם הצטרפו, כרגיל, ארגונים "חברתיים" - אלו שרוממות החברה בגרונם, שמניפים את הדגל החברתי בכל הזדמנות, אבל ריחה העז של האג'נדה הפוליטית סובבת אותם.

יגאל גואטה, ח"כ לשעבר, שקיבל תוכנית בתאגיד השידור, הפליא בפופוליזם מביך וקבע, באמצעות שיחת טלפון לידיד מארגון חברתי כלשהו, שהפנסיה שלו ושל אשתו תיפגע. אני בטוח שגואטה לא טרח לבדוק את דפי הפנסיה של אשתו ושלו בעשור האחרון, כי אחרת הוא לבטח היה מופתע לטובה, אבל במקום זאת הוא אמר בעקבות השיחה: "אני צריך להתקשר לאשתי כדי להגיד לה לדאוג לפנסיה שלנו". פנסיה לא בודקים בגלל ידיעה בעיתון על תשובה, מר גואטה. פנסיה בודקים, קודם כל, במגוון היבטים כמו דמי ניהול, מסלולי השקעה וכמובן תשואה - ומומלץ לעשות זאת באופן שוטף.

גואטה הוא דוגמה לשיח הציבורי השטחי שמתנהל בישראל: הוא הסתובב עם מצלמה, דפק על דלתותיהם של גופים מוסדיים, דרש מהם הסברים כאן ועכשיו, כי הרי זה הכסף שלו ושלנו! תוך שהוא מעיף מספרים לאוויר בלי כל פרופורציה. המסר: דופקים אותנו. זה מסר קליט שקל להזדהות אתו, אבל יש רק בעיה אחת - הוא מנותק מהעובדות.

בשיאו של הקמפיין, שממשיך להתנהל בימים אלו, דרשה כל חבורת הפופוליסטים לקחת את דלק מתשובה בכל מחיר, גם אם יהיה לזה מחיר כלכלי, כלומר הפסד לבעלי החסכונות. בשביל העיקרון, רק בשבילו, צריך לסלק את תשובה ויהי מה. מי ינהל את דלק? המוסדיים ינהלו? לא משנה, העיקר לקחת את החברה כדי ל"הציל את הפנסיה שלנו", בלי בכלל לחשוב על היום שאחרי. תשובה עצמו סוחב על גבו מהעבר תספורת עצומה בחברת דלק נדל"ן - כישלון מהדהד שימשיך לרדוף אותו - ובמידה רבה של צדק. מצבה של דלק נדל"ן אז ומצבה של קבוצת דלק היום שונה במהותו, אבל ייתכן שדווקא ההיסטוריה העגומה בדלק נדל"ן הפכה את תשובה לרגיש יותר לאפשרות של תספורות עתידיות.

3. למרות הרעש העצום בקמפיין ולמרות המסר שהועבר, שלפיו תשובה כבר קרס - והדיונים עכשיו הם רק על גובה התספורת - העובדות מספרות סיפור אחר לגמרי, לפחות בינתיים. שום שקל לא נמחק וגם לא עתיד להימחק בקרוב, החברה ממשיכה לשרת את חובותיה, אפילו בלי לדחות תשלומים, והכי חשוב: גובש מתווה עם בעלי האג"ח, מתווה שטוב לשני הצדדים, מתווה שאין בו שום תספורת או בדל של אזכור לתספורת, ויש בו אף התחייבות לאי־שינוי בלוחות הסילוקין של ההלוואות.

כלומר דלק מתחייבת להמשיך ולשלם את חובותיה בהתאם ללוחות הסילוקין הקיימים. דלק גם מתחייבת לגייס הון בכמה שלבים, בסכום מצטבר של עד 400 מיליון שקל, להעניק ביטחונות ושעבודים למחזיקי איגרות החוב (שפירושו פירעון ההלוואות לבנקים ממימוש נכסים, שכבר מתבצע). מה נותנים בעלי האג"ח בתמורה? לא תספורת ולא הנחות בלוחות הסילוקין כאמור, אלא רק אוויר לנשימה במשך שנה, שבמהלכה היחסים הפיננסיים לא ייבדקו ולא תהיה עילה לפירעון מיידי (מדובר בעלות יחס הון עצמי ליחס מאזן).

זהו פתרון מצוין, הן לחברה והן לבעלי האג"ח: דלק קונה שקט לשנה כדי להתארגן ולקוות שמחיר הנפט יעלה (וזה כבר מתחיל לקרות), בעלי האג"ח מקבלים שעבודים ולא מוותרים על שקל מהחוב. מה יהיה עוד שנה? ימים יגידו. הפתרון האופטימלי לשני הצדדים בעקבות משבר הקורונה הוא זה ולא כניסה לאיזושהי מערבולת לא נודעת של חוסר ודאות, רק כדי לסלק את תשובה מדלק.

4. הסדרי חוב ותספורות הם עניין מעצבן מאוד. הוא מעצבן במיוחד כשהתספורות חושפות ניהול השקעות מופקר ואף רמאויות. אין לי שום כוונה להצדיק תספורת, ותקפתי את התופעה הזאת בחריפות, אבל יש לי בהחלט כוונה להעמיד דברים בפרופורציות הנכונות. ההשפעה המשקית של התספורות היא שולית - וחשוב יותר, ההשפעה על כספי "הפנסיה שלנו" היא זניחה, ממש זניחה, כמעט לא קיימת. לכן, כשאתם שומעים כל מיני מושגים כמו "זה מכספי הפנסיה שלנו", "זה הכסף של הציבור", "שודדים את הכסף של הציבור", "שודדים את הפנסיה שלנו", "מתנהלים בחוסר אחריות עם החסכונות שלנו", "מפקירים את הפנסיה שלנו", "משחקים עם הפנסיה שלנו", אני מציע לכל אחד לבדוק את היסטוריית התשואות בקרן הפנסיה שלו בעשור האחרון, כמו כל מכשיר חיסכון לטווח ארוך, ולשפוט בעצמו.

התחושה שכספי הפנסיות הפכו הפקר למשחקים, לקומבינות, לשוד ולעושק היא דמגוגיה. האמירות שנזרקות לאוויר כאילו לוקחים את הכסף שלנו, את ההפרשות החודשיות שלנו ושל המעסיקים שלנו מהשכר, שצריכות להצטבר לקצבה חודשית כשנפרוש מעבודתנו ו"זורקים" אותו על אנשי עסקים כושלים - בעוד הם מתעשרים ואנו מתרוששים - הן נלעגות ומגוחכות.

היקף הכסף הציבורי לטווח ארוך, מה שקוראים "הכסף שלנו" (והוא אכן שלנו), נאמד ב־1.9 טריליון שקל - בביטוחי חיים, בקופות גמל ובקרנות פנסיה. גם אם נניח את התרחיש הגרוע ביותר, שקרוב ל־8 מיליארד שקל מהחובות של דלק הולכים לאיבוד (ממילא חלקו לא ישראלי), מה שלא יקרה לעולם כי יש לחברה נכסים טובים.

בתסריט הדמיוני הזה (ממש לא ריאלי) נמחקים כ־0.4% מכספי הפנסיה של הציבור. זה כלום וזה כמובן לא משפיע כהוא זה על הפנסיה שלנו - וזה עוד בתסריט קיצוני שלא יתממש לעולם.

אבל זו ממש לא ההסתכלות הנכונה, כי ההסתכלות הנכונה היא על מבחן התוצאה לחוסכים. אם בתוצאה הכוללת הגופים המוסדיים משיאים תשואות נאות - אז הכסף שלנו עובד ולא אובד.

בעשור האחרון למשל, בין היתר הודות לריבית האפסית, התשואות נעו סביב 5%־8% בממוצע לשנה, תלוי באיזה מכשיר, כי יש מנהלי השקעות טובים יותר ויש טובים יותר. לכן הדאגה של כל אחד מאיתנו בחיסכון לפנסיה צריכה להתמקד בבחירת קרנות שניהול ההשקעות בהן לאורך זמן מניב תשואה גבוהה יותר מהממוצע.

5. התמקדות בתספורות, ככל שהן מעניינות, מפספסת גם לחלוטין את התמונה המלאה. העניין הוא לא עצם התספורות, אלא שיעור התספורות מכלל ההלוואות. כשמתעסקים בהלוואות, בין אם בנקאיות ובין אם באמצעות המוסדיים באג"ח, יש גם כישלונות - אלו עובדות החיים והכלכלה. זו המשמעות של הלוואות. יש הלוואות שלא חוזרות במלואן או בחלקן.

בשפה הפיננסית, ייתכנו "דיפולטים" - וכשיש דיפולטים, יש תספורות. אי אפשר להימנע מכך, בין אם זהו כישלון "טבעי" ובין אם זוהי חלילה רמאות. השאלה, כאמור, היא לא אם יש דיפולטים אלא מהו שיעורם. אם שיעור ההלוואות הכושלות הוא מוגזם וחריג, הפגיעה בחסכונות תהיה בהתאם. אם השיעור הוא סביר וחלק מכללי המשחק בעולם ההלוואות, לא צריך להתרגש וההשפעה על החסכונות אינה מורגשת.

וזה בדיוק מה שקורה בישראל. צריך גם לזכור שכל כסף שנכנס להסדר חוב הוא לא בהכרח חוב אבוד. חלק מהכסף גם חוזר, מתאושש. בעבר פרסם בנק ישראל מחקר שהתמקד בהסדרי החוב שנערכו ב־2008־2015 ומצא שממוצע ההחזרים כתוצאה מהסדר החוב עומד על 53%, החציון על 50%. המשמעות: חצי מהכסף שנכנס להסדר החוב, חוזר־מתאושש. שימו לב להשוואות: 41%־51% (נתונים ישנים יחסית) בארה"ב ו־35% בלבד בשוודיה. לא פופולרי לומר זאת, אבל המצב בתחום הזה בישראל הוא לא רע.

6. האם כל המספרים והעובדות שנפרשו כאן הופכים את התספורות ללגיטימיות? ממש לא. העובדה שמספר קטן של לווים גדולים הצליח לקבל הלוואות עתק, הן מהבנקים והן מהגופים המוסדיים, בצורה חסרת פרופורציה לסיכון - אינה יכולה להתקבל בשוויון נפש. העובדה שחלק מההלוואות נותבו להימורים או לעסקאות מפוקפקות גם היא אינה מתקבלת על הדעת.

העובדה שאנשים שקיבלו את ההלוואות והגיעו לחדלות פירעון ממשיכים לחיות בפאר ובהדר, הם וצאצאיהם, לאחר שהצליחו להבריח נכסים בטרם עת - מרתיחה ומקוממת, בייחוד כאשר אפשרויות הפעולה נגדם דרך המערכת המשפטית הופכות למשימה בלתי־אפשרית, שממנה נהנים בעיקר עורכי דין.

זה שיש רמאויות וזה שיש רמאים, ותמיד יהיו, בכל תחום, לא אומר שהכסף שלנו אצל הגופים המוסדיים לא בטוח. הוא בטוח, אפילו בטוח מאוד. יש רגולציה (רשות שוק ההון והביטוח), יש פיקוח ויש אחריות. זה שהיו תספורות, וקרוב לוודאי שעוד יהיו תספורות, זה לא אומר שהפנסיה שלנו נפגעת. ממש לא.

אם 10% מהאנרגיות של הארגונים ה"חברתיים" היו מוקדשים לחינוך פיננסי של הציבור, לבדיקת שוטפת של הפנסיות שלהם, של דמי הניהול, של איכות הניהול, של אפשרויות הניוד, של בחירת מסלולי השקעה ועוד - החוסכים והכסף שלהם היו יוצאים נשכרים הרבה יותר מאשר ממופע צעקני ופופוליסטי, שלוקח בעלות על הכסף של אחרים, בלי להבין דבר ובלי לסייע באמת לצרכנים.