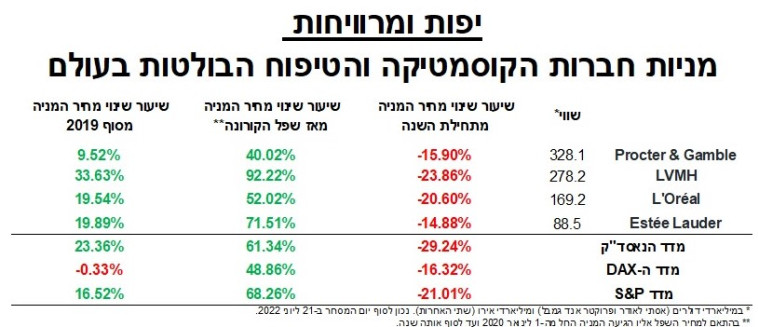

כך, לדוגמה, ארבע מניות חברות הקוסמטיקה, הבישום והטיפוח הבולטות בארה"ב ובאירופה (ראו טבלה) שעלו בממוצע בכ־64% מאז שפל הקורונה שאליו הגיעו במהלך 2020, ובכ־21% מאז סוף 2019. בדומה למדדים המובילים בארה"ב, כדוגמת מדד נאסד"ק, שטיפס כ־68% מאז שפל הקורונה ו־23% מאז סוף 2019, ומדד S&P, שזינק ב־68% מאז שפל הקורונה וב־116.5% מאז סוף 2019.

הצמיחה הדו־ספרתית בתוצאותיהן העסקיות של החברות נבעה בעיקר מחזרת הצרכנים לעבודה ולקניות, אחרי שבעקבות הקורונה צברו יותר כסף בכיסים. תעשיית הקוסמטיקה, הטיפוח והבישום צפויה להכניס כ־50 מיליארד דולר בארה"ב לבדה, וההערכות הן כי היא מגלגלת כ־8 מיליארד שקל בישראל.

העלמת כתמי הפסדי הקורונה הובילה את מניות החברות לשיא של כל הזמנים בסוף שנת 2021, אך מלחמת רוסיה־אוקראינה, לצד האינפלציה הגוברת, מאיימת לפרוץ את מעטה קרם ההגנה ברכיב הרווחים הפעיל שמרחו בדוחותיהן האחרונים, והמניות החלו לאבד את מתיחת הפנים שעברו.

סרגיי וסצ'ונוק, אנליסט בכיר בבית ההשקעות אופנהיימר, הסביר לוואלה! כסף ול"מעריב עסקים": "חברות הקוסמטיקה והטיפוח הציגו צמיחה גבוהה יחסית בשנת 2021 לעומת שנת 2020, שהושגה לא רק מחזרת התאמת גרף הביקושים למקומו כבעבר, אלא גם בעקבות עליית מחירים.

המותג הוא מרכיב מרכזי ביכולת להעלות מחירים, וככל שהוא נתפס כיוקרתי יותר, כך הביקוש לו נפגע פחות עם עליית מחירו. בהתאם לכך, הצליחו חברות הענק המחזיקות במותגים יוקרתיים ומוכרים, כמו אסתי לאודר או LVMH הצרפתית, שאחד ממותגיה הוא שאנל, להציג צמיחה גבוהה במכירות וברווח.

אסתי לאודר, למשל, שהיא חברה מוכרת יותר בישראל, הציגה עלייה של 50% ברווח שלה לשנת 2021, שהושג מצמיחה של כ־14% במכירות לאותה שנה.

שנה קודם לכן הציגה החברה צמיחה שלילית של 4%, ותוצאותיה שנה לאחר מכן היו בהתאם לירידה זו. למרות זאת, מדובר בצמיחה גבוהה יחסית לשנת 2021 בתחום זה.

"החברות גם הוכיחו את עצמן כעמידות לקורונה על אף ירידה של עשרות אחוזים בפעילותן. אסתי לאודר ספגה ירידה של כ־11% במכירותיה לרבעון שהסתיים במרץ 2020 ושל 40% ברבעון שהסתיים ביוני באותה שנה. מחצית השנה הייתה עבור אסתי לאודר סיומה של שנה פיסקלית, שהיא, כאמור, סיימה בירידה של 4% בלבד.

החזרה לשגרה ושמירת הגחלת הפיננסית באמצעות מכירות אינטרנטיות, השארת בתי המרקחת וחנויות הפארם פתוחות כ'עסקים חיוניים' וצבירת כספי מענקי הממשל בארה"ב לצרכנים שמיעטו בקניות באותה תקופה אפשרו לחברות הטיפוח והקוסמטיקה לחזור באופן מהיר יחסית לשגרה.

כמו כן, חזרת הטיסות והתיירות החלה להשפיע גם היא על מכירות מוצרים אלה, בעיקר בכל הקשור למכירות בחנויות הדיוטי פרי בנמלי התעופה השונים. כך, לדוגמה, תיירים סינים והודים המבקרים בארה"ב ובאירופה מוכרים כלקוחות הרוכשים מותגי קוסמטיקה וטיפוח בחו"ל בשל מחירם היקר יותר יחסית במדינות שמהם הגיעו".

חברות הקוסמטיקה מתחרות זו בזו על תפיסת עין הצרכנים האמריקאים והאירופאים באמצעות מוצרים וטכנולוגיה חדשים, אך הצמיחה העתידית שלהן צפויה להגיע דווקא מהעולם המתפתח, ובפרט מסין ומהודו, המכילות כ־40% מאוכלוסיית העולם.

בדוחות החברות אפשר להבחין כי הצמיחה בארה"ב ובאירופה בשנתיים האחרונות", ממשיך וסצ'ונוק, "הובילה את עיקר הכנסות החברות המתבססות במדינות אלו. אולם, בחינה עקבית של הדוחות לאורך השנים מציגה צמיחה חד־ספרתית לכל אחת מהיבשות שכבר נכבשו על ידיהן, בעוד באסיה הן מצליחות להגיע לצמיחה דו־ספרתית.

בחינת דוחות LVMH הצרפתית, למשל, מציגה כי אחוז ההכנסות הגבוה ביותר שלה נבע מאסיה ועמד על 35% מהכנסותיה. זאת אף ללא יפן, שלבדה תרמה 7% נוספים לכ־64.2 מיליארד יורו של ההכנסות שהציגה לשנת 2021.

"עשירית מאותן ההכנסות נבעו מתחומי הקוסמטיקה והבישום ועמדו על 6.8 מיליארד יורו בשנת 2021, לאחר שצמחו בכ־27% לעומת שנת 2020, שבה עמדו הכנסותיה מקוסמטיקה ובישום על כ־5.2 מיליארד יורו.

"הכנסות LVMH מקוסמטיקה ובישום מאסיה היו כ־42% מכלל הכנסותיה לתחום בשנת 2021 ועמדו על כ־2.8 מיליארד יורו לעומת 45% מהכנסות התחום בשנת 2020, שעמדו על כ־2.3 מיליארד יורו - צמיחה של 22%.

הצמיחה מתבססת על עלייה הולכת וגדלה של כוח הקנייה של הצרכנים במדינות אלה, שכן כל 100 דולר המתווספים להכנסותיהם מוצאים להעלאת הצריכה שלהם.

החברות גם מציגות חסינות לאינפלציה הגוברת, בעיקר בשל היותן מבוססות מותגים, המאפשרים להן להעלות את מחירי המוצרים. נוסף על כך, יש לזכור כי מדובר במוצרים עם שולי רווח גבוהים, בעיקר במותגי היוקרה, שאנשים ימשיכו לקנות, ושחלק מהמשיכה של הצרכנים לאותם מותגים היא דווקא מחירם הגבוה".

אבל לא הכל ורוד בממלכת היופי, וחלק ממניותיה סובלות בחצי השנה האחרונה מירידה מתמשכת במחירן. למשל, מניית ענקית מותגי היוקרה הצרפתית LVMH ירדה בכ־24% בחצי השנה האחרונה, ולצדה הצרפתית הנוספת ברשימה לוריאל, שמנייתה ירדה גם היא בכ־20% לאותה תקופה.

הירידות במחיר המניות נובעות, בין היתר, ממלחמת רוסיה־אוקראינה", מסביר וסצ'ונוק, "שבגינה חברות רבות נאלצו לצאת מרוסיה, שהייתה אחת הצרכניות הגדולות של מוצרי הקוסמטיקה והטיפוח, ובייחוד של מותגי התחום.

"בעיות השילוח, לצד צמצום ההוצאה של האירופאים והאמריקאים, הובילו גם הן להגברת אי־הוודאות הנוגעת לתוצאות החברות בעתיד הקרוב. ולהן מתווספת גם ירידת המכפילים. באופן כללי, החברות הציגו את אותה צמיחה מוכרת במחיר מניה זול יותר, והובילו את המשקיעים לחשיבה כי אולי הייתה קניית יתר במניות התחום".

חרף הירידות האחרונות במניות ניכר כי במאבק על כספי הצרכנים בתחום זה האחרונים כבר הפסידו. החברות נמצאות בצמיחה מתמדת ועקבית בעקבות ביקוש יחסית קשוח, והצרכנים ממשיכים להיות מובלים על ידי פרזנטורים נוצצים ותמונות של קליפות פירות על קרמים ובשמים. כעת נותר רק לבחון אם גם המשקיעים במניות החברות יחזרו להריח את מתיקות הרווחים.